2020年一季度对于自动化厂商来说可能是多年未见的一个季度。1月下旬以来,国内疫情的爆发导致国内生产部分停滞;再加上3月以来,海外疫情的大面积爆发,导致海外生产同样出现减产或停滞的状态;疫情导致全球供应链及物流体系面临前所未有的挑战。受此影响,中国自动化市场整体出现较大幅度下滑,行业原有的复苏节奏被打乱。大部分自动化厂商销售业绩出现不同程度的下滑;仅有少数企业出现逆势增长,这主要得益于医疗设备、锂电池、新能源、物流、数据中心等行业的带动。展望全年,疫情带来的不确定性仍在,挑战依然严峻。

01 自动化行业宏观背景: 内需停滞,外需疲弱

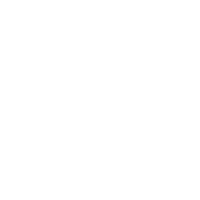

一季度,受国内疫情影响,中国制造业投资出现大幅下滑,其幅度甚至超过了2008年金融危机,2020年1-3月,中国制造业固定资产投资同比下滑25.2%;制造业用电量7282亿千瓦时,同比下降9.1%,增速比上年同期回落12.5个百分点。

(数据来源:国家统计局,中国电力企业联合会)

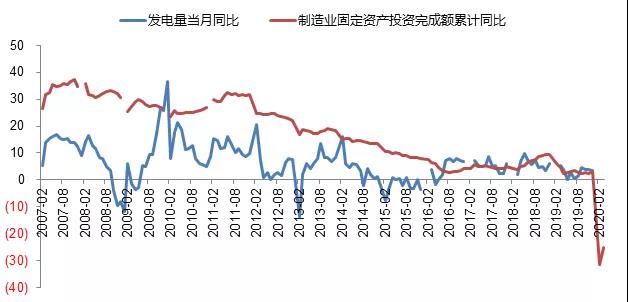

同时疫情在海外扩散,对于外需造成较大冲击,2020年1-3月,中国出口总额同比下滑11.4%,进口总额出现小幅下滑,-0.7%。

(数据来源:中国海关总署)

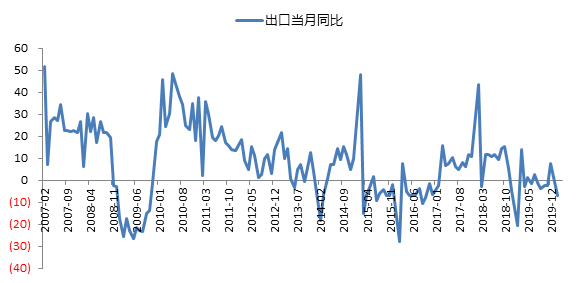

制造业PMI显示,制造业景气度在2018年5月见顶,于2018年11月到2019年10月进行了接近一年的收缩,2019年四季度有所企稳,PMI连续3个月位于容枯线以上。一季度疫情较为剧烈地打破了制造业扩张势头。

(数据来源:国家统计局)

在内外需双重压力下,一季度自动化行业整体承压,市场规模263亿元、同比下滑12%,部分结构有亮点,包括受疫情冲击较小的新兴行业和疫情受益行业。

2018-2020各季度中国自动化整体市场销售情况

(数据来源:MIR Databank)

MIR 睿工业预计二季度行业同比下滑12%,行业复苏时点有待观察。二季度宏观经济层面,MIR 睿工业重点关注:

(1)海外疫情拐点、海外主要经济体复工复产情况;

(2)国内新老基建对于经济的拉动作用。

02

自动化细分下游行业:

OEM市场表现分化,项目型市场普遍下滑

OEM市场:

2020 Q1市场规模152亿元,同比下滑5%。

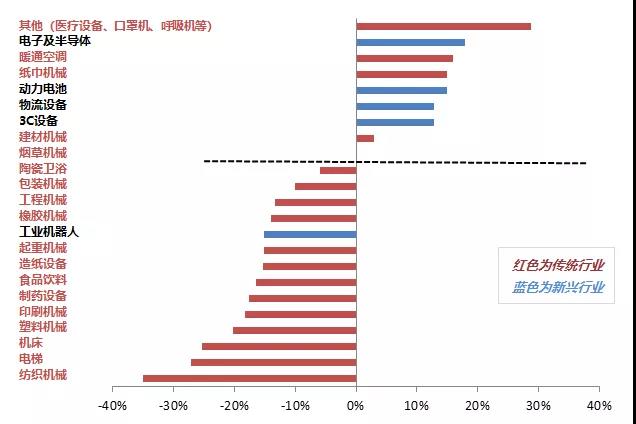

下游行业中电子及半导体制造、电池制造、消费电子等先进制造业需求较为强劲,分别同比增长18%、15%和13%;纺织机械、电梯和机床等劳动力密集型的、以制造加工为主的传统行业受疫情影响较大,需求承压,分别同比下滑25%、28%和35%。

2018-2020各季度中国自动化OEM市场销售情况

(数据来源:MIR Databank)

各个OEM行业自动化产品增长率

(数据来源:MIR Databank)

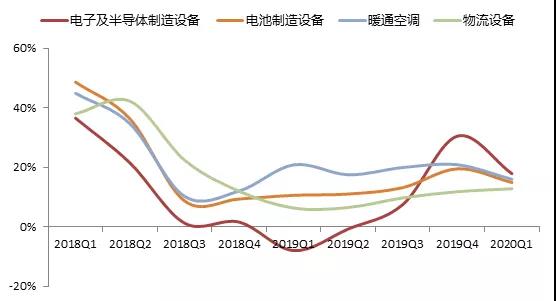

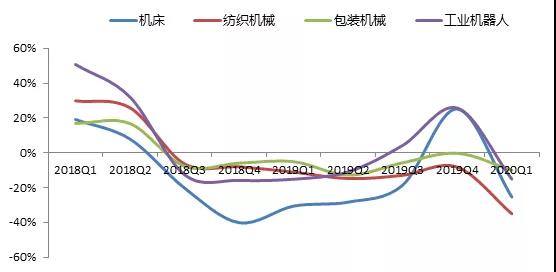

我们选取OEM市场规模排名前十的下游细分行业进行分析,包括机床、电子及半导体制造设备、纺织机械、电梯、包装机械、电池制造设备、暖通空调、起重机械、物流设备和工业机器人。

电子及半导体、电池制造设备、暖通空调和物流设备等细分行业于2019年Q3领先行业整体开始复苏,2020年Q1受疫情冲击较少,仍然维持10%以上的增长。背后的原因是以电子半导体、新能源车为代表的先进制造业符合产业升级大趋势,产品终端需求宏观经济景气度下滑的大背景下具备韧性。行业自动化客户多为苹果、CATL和特斯拉等大型企业,实力雄厚、资本支出较为稳定和持续,同时行业技术密集型的特点也要求相关企业保持自动化资本支出,以提升生产效率,保证竞争优势。

(数据来源:MIR Databank)

机床、纺织机械、包装机械和工业机器人等行业自动化客户小企业居多,外向型出口比例较高,需求受国内宏观经济和海外需求影响较大,抗风险能力较弱。2019年Q4收入增速由负转正,2020年Q1又重新转为负数,反应出相关资本支出的较高波动性。

(数据来源:MIR Databank)

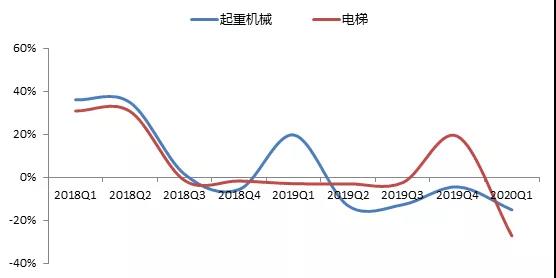

起重机械和电梯行业需求受地产和基建拉动,整体波动小于机床等行业,2020年Q1出现下滑,更多的是受疫情影响下游开工率不足,随着国内逐步复工复产,行业需求有望企稳回升。

(数据来源:MIR Databank)

展望二季度,MIR 睿工业预测OEM市场整体下滑7%,下滑幅度超过一季度。主要原因在于机床、纺织等传统细分行业目前占比较大,受到内部宏观经济和海外需求双重压力,二季度恐难有起色。同时如果二季度海外疫情不能得到有效控制,新兴产业的需求也会受到一定影响。

项目型市场:

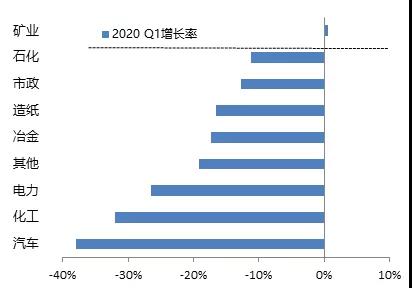

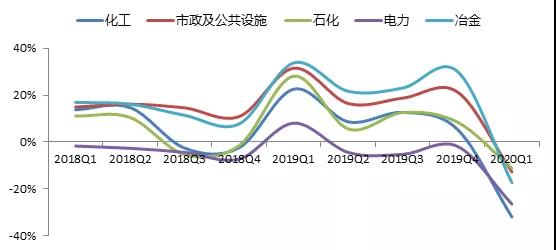

2020Q1市场规模110亿元、同比下滑21%,化工、市政、石化、电力和冶金等主要行业分别同比下滑32%、13%、11%、27%和17%。

2018-2020各季度中国自动化项目型市场销售情况

(数据来源:MIR Databank)

各个项目型行业自动化产品增长率

(数据来源:MIR Databank)

项目型市场最大的五个下游,化工、市政、石化、电力和冶金表现趋同,2019年全年增长,2020年受到国内疫情冲击,出现较大幅度下滑。

(数据来源:MIR Databank)

展望二季度,MIR 睿工业预测项目型市场整体下滑18%,下滑幅度小于一季度。一方面国内逐步复工复产,项目开工率有所恢复,对行业需求有较好的支撑,另一方面由于2019年全年基数较高,行业增速转正的压力仍然很大。

03

自动化主要产品线:

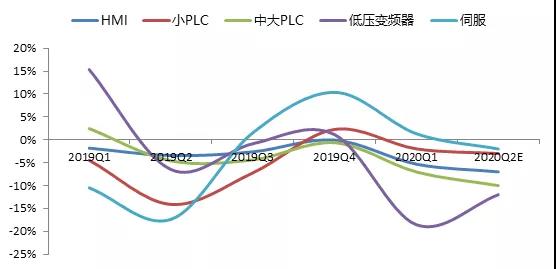

伺服表现最强,低压变频器表现偏弱

2020年一季度,与OEM市场强于项目型市场的需求格局相应,伺服变现最强,同比增长1%,成为唯一取得正增长的品类;低压变频器表现较差,下滑19%;表现介于中间的是小型PLC(下滑2%)、HMI(下滑5%)、中大型PLC(下滑7%)。

(数据来源:MIR Databank)

具体到厂商来看,供应链问题对于工厂分布在全球的欧系和日系品牌影响较为明显。受全球疫情影响,部分国家已经停工停产、物流受阻,导致自动化的核心零部件缺货严重,例如IGBT、电容、电阻等。本土主流自动化公司,尤其是产品线覆盖PLC和伺服的厂商,受口罩机,CT设备等疫情受益行业拉动,取得了逆势增长,例如:信捷电气、拓斯达、汇川技术、禾川、步科等。

04

各阵营自动化厂商:

主要产品市场份额变化情况

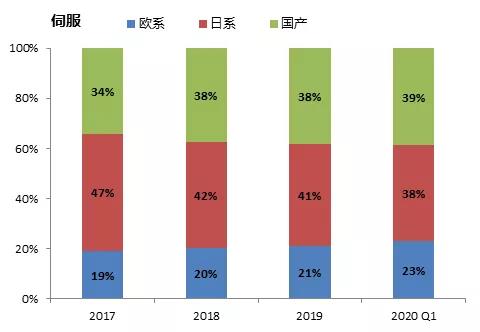

伺服:

近几年,随着欧美品牌向中端市场的下探,以及本土品牌向中端市场的渗透;在双重压力下,导致中端市场的竞争更加白热化,日系厂商的市场份额逐年下降;在此背景下,日系厂商也在积极响应市场的变化,逐渐从通用型产品供应商向通用和专用型产品组合供应商方向发展,并可提供部分行业的打包解决方案。

(数据来源:MIR Databank)

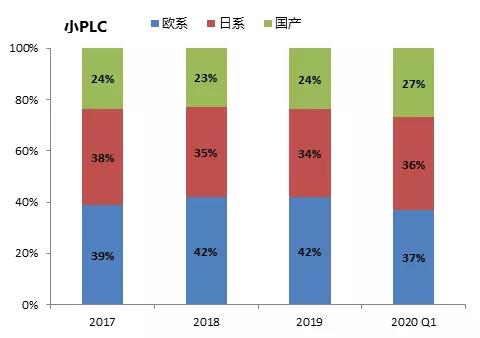

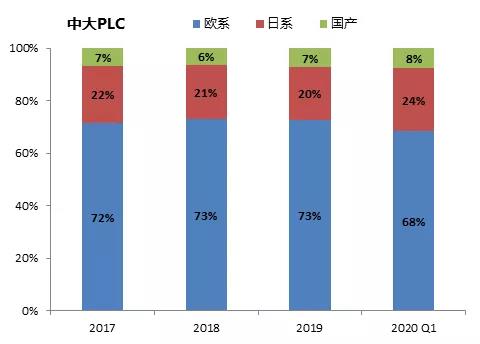

PLC市场:

2017-2019年,随着欧美厂商逐渐布局PLC中端市场,并推出高性价比的产品,抢占了一部分日系品牌市场;而本土品牌市场份额相对稳定。

2020年一季度,受益于医疗设备的爆发式增长,国产品牌以高性价比和交货周期短的优势,快速布局医疗设备行业,尤其是口罩机行业,促使国产品牌在2020年第一季度的PLC市场份额提升较快,尤其是小型PLC市场。部分日系主流PLC厂商复工相对较早,并在物流、锂电池、电子半导体、医疗设备等行业的拉动下,出货量同比增速高于欧美品牌,市场份额有所提升。

(数据来源:MIR Databank)

(数据来源:MIR Databank)

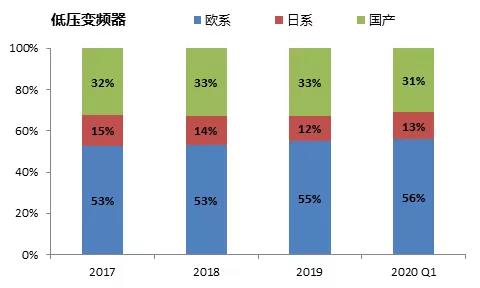

低压变频器:

2017-2019年,欧美系主流厂商及本土龙头厂商凭借高性价比的产品布局中端市场,甚至欧美系在某些客户上价格低于日系价格;在双重挤压下,日系厂商份额有所下降;另外, 由于2018-2019年的项目型市场好于OEM市场,欧美系厂商受益于项目型市场的拉动,其市场份额提升较快,而本土品牌主要布局OEM市场,市场份额提升相对缓慢。

2020年一季度,某些欧美系和日系厂商由于自有供应链的保障,并未像其他厂商一样出现缺货问题,在保证自己原有市场份额的基础上,略有提升。由于部分国产厂商的核心元器件为进口产品,导致部分本土厂商出现供货问题,市场份额有所下降。

(数据来源:MIR Databank)

文章来源于MIR睿工业 ,作者MIR阎学会/裴高翔。版权归属原作者,若有涉及侵权或违规,请及时告知删除。